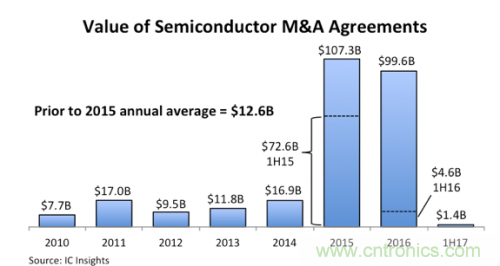

【導(dǎo)讀】經(jīng)歷了2015年和2016年的瘋狂之后,半導(dǎo)體并購(gòu)在今年進(jìn)入了相對(duì)理性和平靜的階段。根據(jù)IC Insights的統(tǒng)計(jì),2015年上半年全球半導(dǎo)體并購(gòu)金額達(dá)到726億美元,為歷史最高記錄。2016年上半年,半導(dǎo)體并購(gòu)金額僅為46億美元, 遠(yuǎn)低于2015年上半年,但在2016年第三季度宣布的幾樁巨額并購(gòu)案(例如高通收購(gòu)恩智浦與軟銀收購(gòu)ARM),將2016年并購(gòu)金額總值推到了近千億美元,距2015年的歷史記錄1073億美元,僅一步之遙。

截止到2017年H1的并購(gòu)金額

但到了2017年,整個(gè)市場(chǎng)都冷靜了下來(lái)。這主要是因?yàn)榻衲暌詠?lái)的大金額交易較之前明顯下降。在2016年,超過(guò)十億美元的收購(gòu)案有7起,其中3起超百億美元。2015年則有10起收購(gòu)案超過(guò)十億美元,其中4起超百億美元。而在今年,過(guò)百億的交易則只有兩單(Intel收購(gòu)Mobileye、東芝收購(gòu)案)。這一年即將過(guò)去,我們來(lái)總結(jié)一下2017年前十的半導(dǎo)體并購(gòu),看一下半導(dǎo)體市場(chǎng)發(fā)生了什么新的變化。

1、貝恩資本領(lǐng)銜的財(cái)團(tuán)收購(gòu)東芝存儲(chǔ)芯片

今年九月,糾纏近一年的東芝收購(gòu)案最終塵埃落定。東芝表示,已簽署協(xié)議將芯片業(yè)務(wù)以180億美元價(jià)格出售給貝恩資本牽頭的財(cái)團(tuán),這也是是今年半導(dǎo)體行業(yè)最大的一單交易。

據(jù)華爾街日?qǐng)?bào)介紹,貝恩資本、東芝、SK海力士和日本豪雅株式會(huì)社將出資約9600億日元(約合86億美元),而蘋(píng)果、戴爾、金士頓和希捷將出資約4400億日元(約合40億美元)。海力士在聲明稿中也透露,以貝恩為首的財(cái)團(tuán)(包括戴爾、希捷、金士頓、蘋(píng)果、海力士) 將在東芝芯片業(yè)務(wù)部門(mén)擁有 49.9% 的投票股權(quán),東芝持有 40.2%,保谷 Hoya 持有 9.9%。

由于東芝是僅次于三星的全球第二大NAND Flash制造商,因此在買(mǎi)方中,除了貝恩資本是以投資為目的之外,戴爾、希捷、金士頓、蘋(píng)果和海力士等同行或者終端制造商的入股,更多是為了拉近自己與領(lǐng)頭羊的差距,或者保證自己的產(chǎn)品供應(yīng)。

例如戴爾、蘋(píng)果和希捷,前兩家是NAND Flash的主要消耗者,后者是硬盤(pán)制造商,在遭受了今年NAND Flash價(jià)格飛漲之苦,他們的投資是為了保護(hù)自己的供應(yīng)和價(jià)格。至于SK海力士,作為韓國(guó)第二大的存儲(chǔ)制造商,如果再入股東芝,將會(huì)締造一個(gè)更大的NAND Flash供應(yīng)商,它和三星一起,將會(huì)進(jìn)一步壟斷NAND Flash市場(chǎng),相信對(duì)整個(gè)市場(chǎng)會(huì)有更深遠(yuǎn)的影響。

作為這單交易的賣(mài)方,東芝在過(guò)去幾年一直陷在核電業(yè)務(wù)的虧損中,進(jìn)入到今年,甚至面臨摘牌的危險(xiǎn),因此他們唯有選擇將其極有價(jià)值的的NAND芯片部門(mén)出售,以此度過(guò)“難關(guān)”。但對(duì)于日本來(lái)說(shuō),自DRAM供應(yīng)商破產(chǎn)賣(mài)盤(pán)之后,存儲(chǔ)產(chǎn)業(yè)的最后一家代表,也失去了其獨(dú)立性。

2、Intel收購(gòu)Mobileye

這是一單押寶未來(lái)的交易。

在今年三月,半導(dǎo)體巨頭Intel宣布,將斥資153億美元收購(gòu)自動(dòng)駕駛巨頭Mobileye。

在Intel,這是他們未來(lái)的“數(shù)據(jù)”業(yè)務(wù)的一個(gè)重要布局。在壟斷半導(dǎo)體行業(yè)20多年之后,進(jìn)入21世紀(jì)的Intel再次迎來(lái)一個(gè)新的挑戰(zhàn)。移動(dòng)市場(chǎng)的失策,讓他們?cè)谶^(guò)去幾年里一直望新興時(shí)常巨大而不能入。眼看著高通、ARM和三星等廠商乘著移動(dòng)設(shè)備東風(fēng)快速成長(zhǎng)壯大。來(lái)到了物聯(lián)網(wǎng)時(shí)代和5G時(shí)代以及正在推動(dòng)的自動(dòng)駕駛時(shí)代,英特爾似乎又找到了新的切入點(diǎn)。

一方面通過(guò)3D Xpoint,回到曾經(jīng)興家的存儲(chǔ)產(chǎn)業(yè);另一方面,通過(guò)Modem借道進(jìn)入夢(mèng)寐以求的移動(dòng)市場(chǎng),算是彌補(bǔ)之前的損失;而押寶自動(dòng)駕駛汽車(chē),是Intel收購(gòu)Mobileye的主要出發(fā)點(diǎn)。

其實(shí)對(duì)Intel來(lái)說(shuō),面向現(xiàn)在火熱的自動(dòng)駕駛汽車(chē),他們能提供車(chē)內(nèi)娛樂(lè)系統(tǒng)、提供通信模塊、提供后面的大數(shù)據(jù)存儲(chǔ)模塊,唯有在自動(dòng)駕駛汽車(chē)的“大腦”方面,失去了在PC領(lǐng)域的那種統(tǒng)治力,因此他們買(mǎi)下了以色列新貴Mobileye作為他們的合作方。

由以色列希伯來(lái)大學(xué)的 Amnon Shashua 教授創(chuàng)立于1999年的Mobileye是一家車(chē)用安全方案供應(yīng)商。這家公司的名字由 Mobil 和 Eye 組成,用通俗的話來(lái)說(shuō),是要做汽車(chē)的眼睛,也就是要幫助汽車(chē)建立視覺(jué)系統(tǒng),識(shí)別周?chē)系K物,降低交通事故頻次,這是 Mobileye 的初心。與雷達(dá)、激光雷達(dá)比起來(lái),攝像頭成本低廉,360° 視角可獲得豐富的信息資源,看上去大有可為。

攝像頭視覺(jué)系統(tǒng)為基礎(chǔ)的輔助駕駛工具并沒(méi)有能夠快速市場(chǎng)化,在初期研發(fā)階段,功耗、尺寸和成本都沒(méi)有達(dá)到要求,他們堅(jiān)持了 8 年時(shí)間才等到產(chǎn)品正式商用。作為 ADAS 領(lǐng)域的第一家公司,他們還需要不斷地教育市場(chǎng),向廠商解釋高級(jí)駕駛輔助系統(tǒng)ADAS(Advanced Driver Assistance Systems)和倒車(chē)?yán)走_(dá)的區(qū)別。

從 2007 年開(kāi)始,駕駛輔助系統(tǒng)芯片 EyeQ 芯片被安裝到汽車(chē)中,到 2012 年 EyeQ 芯片全球部署規(guī)模突破 100 萬(wàn)。截至 2016 年,全球有 330 萬(wàn)輛汽車(chē)安裝了 EyeQ 系列芯片。這個(gè)龐大的裝機(jī)量,給 Mobileye 帶來(lái)的數(shù)據(jù)量可以說(shuō)是在業(yè)內(nèi)有絕對(duì)領(lǐng)先優(yōu)勢(shì)的。對(duì)比 Google 自己造車(chē)自己路試自己積累數(shù)據(jù),Mobileye 這樣的方式,效率更高且更為實(shí)際。在終于獲得了 70-80% 的市場(chǎng)占有率之后,Mobileye選擇了接受英特爾 153 億美元現(xiàn)金收購(gòu)提議。

對(duì)于英特爾來(lái)說(shuō),收購(gòu)的意義在于 Mobileye 其實(shí)是一家以 AI、圖像識(shí)別技術(shù)為基礎(chǔ)提供自動(dòng)駕駛所需高精度地圖的技術(shù)供應(yīng)商。這能有助于優(yōu)化英特爾最終自動(dòng)駕駛方案中最為重要的駕駛策略。也可以同步推動(dòng)Intel的存儲(chǔ)和通信業(yè)務(wù)。

3、Marvell 收購(gòu) Cavium

今年11月,芯片制造商Marvell Technology宣布,將以約60億美元收購(gòu)競(jìng)爭(zhēng)對(duì)手Cavium公司,旨在拓展網(wǎng)絡(luò)設(shè)備業(yè)務(wù)。

Marvell總部設(shè)在百慕達(dá)洲的漢密頓,從事設(shè)計(jì)、開(kāi)發(fā)與銷(xiāo)售類(lèi)比、混合訊號(hào)、數(shù)字訊號(hào)處理、嵌入式與獨(dú)立式IC。公司提供存儲(chǔ)產(chǎn)品,如固態(tài)硬盤(pán)(HHD)與固態(tài)驅(qū)動(dòng)控制器,以及HDD零件,如HDD前置放大器與馬達(dá)組合驅(qū)動(dòng)器;開(kāi)發(fā)軟件,提供包括序列先進(jìn)技術(shù)附件端口倍增器的硅解決方案、連接、統(tǒng)計(jì)分析系統(tǒng)及NVMe RAID控制器與融合存儲(chǔ)處理器,用于企業(yè)、數(shù)據(jù)中心及云端運(yùn)算業(yè)務(wù)。公司也提供網(wǎng)絡(luò)產(chǎn)品,包括以太網(wǎng)絡(luò)解決方案,嵌入式通訊處理器,網(wǎng)絡(luò)處理器。

在手機(jī)處理器、基帶的折戟之后,Marvell在新CEO的精簡(jiǎn)和聚焦之后,在企業(yè)存儲(chǔ)、通訊網(wǎng)絡(luò)設(shè)備的控制芯片領(lǐng)域表現(xiàn)出色,重新獲得了自己在半導(dǎo)體領(lǐng)域的地位。

Cavium公司成立于2000年11月,總部位于加州圣荷西。從事集成半導(dǎo)體處理器,支援有線與無(wú)線基礎(chǔ)建設(shè)的智能處理,與云端的網(wǎng)絡(luò)、通訊、存儲(chǔ)及安全應(yīng)用。產(chǎn)品包括多核心處理器,用于嵌入式與數(shù)據(jù)中心、伺服器與交換器的網(wǎng)絡(luò)連接、存儲(chǔ)連接、用于卸載和設(shè)備的安全處理器。而在ARM服務(wù)器芯片領(lǐng)域,他們更是表現(xiàn)出色。

Marvell 的主要產(chǎn)品為數(shù)據(jù)存儲(chǔ)設(shè)備的芯片, Cavium 的主要產(chǎn)品則為通信和網(wǎng)絡(luò)芯片。這次合作是為了提高對(duì)英特爾和博通的競(jìng)爭(zhēng)力。Marvell 的董事長(zhǎng)兼 CEO Matt Murphy 在媒體會(huì)發(fā)言中也說(shuō)道,“合并后的公司將擴(kuò)大和多樣化我們的收入基礎(chǔ)與市場(chǎng),讓我們可以為我們的客戶提供更廣泛的差異化解決方案。”

4、littelfuse 收購(gòu)IXYS

今年八月,美國(guó)保護(hù)巨頭littelfuse宣布,將會(huì)以7.5億美元的總值收購(gòu)IXYS。

Littelfuse, Inc.及其子公司是全球領(lǐng)先的電子工業(yè)電路保護(hù)產(chǎn)品供應(yīng)商,為全球消費(fèi)者提供各種電路保護(hù)措施。在電子市場(chǎng)中,公司是領(lǐng)先的生產(chǎn)商,服務(wù)企業(yè)包括Apple(蘋(píng)果), Cisco(思科),Huawei(華為),IBM,Intel(英特爾),Siemens(西門(mén)子)和Sony(索尼)等。

Littelfuse同時(shí)也是汽車(chē)領(lǐng)域電路保護(hù)的領(lǐng)先供應(yīng)商和北美第三大的電氣保險(xiǎn)絲生產(chǎn)商。在汽車(chē)市場(chǎng),這家公司的終端消費(fèi)者包括了北美、歐洲、亞洲的主要汽車(chē)制造商,包括BMW(寶馬),Caterpillar,Chrysler(克萊斯勒),F(xiàn)ord Motor Company(福特),General Motors(通用),Hyundai Group(現(xiàn)代)和Volkswagen(大眾)。

IXYS 公司是世界著名的半導(dǎo)體廠家,成立于1983年, 總部設(shè)于加利福尼亞州,其產(chǎn)品括MOSFET、IGBT、 Thyristor、SCR、整流橋、二極管、DCB塊、功率模塊,Hybrid和晶體管等.IXYS的HiPer MOSFET , 由于內(nèi)置了恢復(fù)速度快,恢復(fù)特性良好的二極管,無(wú)論在動(dòng)態(tài)和靜態(tài)狀態(tài)下, dv/dt的特性都得以提高,從而使HiPerFET在更惡劣的條件下也能安全工作,因此,它適合在各種感性負(fù)載作為開(kāi)關(guān)器件。

「作為我們公司90 年歷史上最大的一次收購(gòu),對(duì)Littelfuse 來(lái)說(shuō),這是一個(gè)令人振奮的里程碑,」Littelfuse 總裁兼首席執(zhí)行官Dave Heinzmann 說(shuō):「IXYS 廣泛的功率半導(dǎo)體產(chǎn)品系列和技術(shù)專(zhuān)長(zhǎng)與我們加速我們?cè)诠β士刂坪凸I(yè)OEM 市場(chǎng)中的增長(zhǎng)的戰(zhàn)略不謀而合。Littelfuse 與IXYS 的結(jié)合整合了我們互補(bǔ)的能力、文化和關(guān)系?!?/div>

IXYS 董事長(zhǎng)兼首席執(zhí)行官Nathan Zommer 博士表示:「在兩家公司結(jié)合后,IXYS 將起到功率半導(dǎo)體業(yè)務(wù)的基石的作用。Littelfuse 與IXYS 都具有長(zhǎng)久的創(chuàng)新和以客戶為中心的產(chǎn)品開(kāi)發(fā)的歷史,我們將共同秉承為IXYS 在功率半導(dǎo)體和積體電路市場(chǎng)上取得成功做出貢獻(xiàn)的企業(yè)精神。」

「IXYS 和Littelfuse 的結(jié)合為功率半導(dǎo)體行業(yè)創(chuàng)造了一個(gè)更強(qiáng)大的市場(chǎng)參與者,它能夠利用我們的集體資源和產(chǎn)品系列,為我們的客戶創(chuàng)造更大的價(jià)值,”IXYS 總裁兼首席執(zhí)行官Uzi Sasson補(bǔ)充道。“我們相信,成為一個(gè)Littelfuse 這樣的世界級(jí)企業(yè)的一分子,將為IXYS 及兩家公司的人才帶來(lái)光明的未來(lái)。」

合并后的公司預(yù)計(jì)年?duì)I業(yè)額將達(dá)到大約15 億美元,并擴(kuò)展業(yè)務(wù)到工業(yè)和電子產(chǎn)品市場(chǎng)的更廣泛的技術(shù)平臺(tái);增強(qiáng)功率控制產(chǎn)品系列在汽車(chē)市場(chǎng)中的滲透,擴(kuò)大每單位汽車(chē)的產(chǎn)品含量

;強(qiáng)化高壓碳化硅半導(dǎo)體技術(shù)的技術(shù)開(kāi)發(fā)和智慧財(cái)產(chǎn)權(quán);提高在半導(dǎo)體行業(yè)中的地位,并增加量產(chǎn)規(guī)模;鞏固全球主要電子產(chǎn)品分銷(xiāo)合作上的與互補(bǔ)關(guān)系并實(shí)現(xiàn)一籃子銷(xiāo)售。

5、Canyon Bridge 收購(gòu)Imagination GPU部門(mén)

今年九月,曾經(jīng)在圖像處理器領(lǐng)域與高通、ARM三分天下的Imagination宣布,接受有著中方背景的私募基金Canyon Bridge的收購(gòu)要約。Imagination公司美國(guó)MIPS部分以6500萬(wàn)美金低價(jià)出售后,Imagination剩余部分將以5.5億英鎊出售給Imagination。

據(jù)路透社報(bào)道,Canyon Bridge的創(chuàng)始資金來(lái)自中國(guó)中央政府,而且與政府的空間計(jì)劃(太空計(jì)劃)有間接關(guān)聯(lián)。根據(jù)當(dāng)時(shí)的聲明,該公司目前為中國(guó)國(guó)有企業(yè)--亦泰資本管理著大約15億美元資金。

而Imagination則是MIPS處理器和GPU IP的供應(yīng)商,但是這兩方面業(yè)務(wù)則遜色于去年被軟銀收購(gòu)的ARM。尤其是蘋(píng)果宣布將棄用Imagination的GPU之后,加上MIPS的進(jìn)攻不利,這家英國(guó)公司唯有選擇拆分賣(mài)盤(pán)。

對(duì)于中國(guó)大陸來(lái)說(shuō),能夠獲得夢(mèng)寐以求的GPU技術(shù),對(duì)于Imagination來(lái)說(shuō),則是解決了自己的燃眉之急。絕對(duì)的雙贏。

6、MaxLinear收購(gòu)Exar

射頻(RF)及混合信號(hào)芯片大廠MaxLinear 于3月29日表示,將以6.61億美元現(xiàn)金收購(gòu)IC設(shè)計(jì)公司Exar。根據(jù)華爾街日?qǐng)?bào)(WSJ)報(bào)導(dǎo),據(jù)公布的協(xié)議條款,MaxLinear將以每股13美元收購(gòu)Exar,較其3月28日收盤(pán)價(jià)溢價(jià)22%。MaxLinear表示,扣除Exar帳上現(xiàn)金,該交易總金額約4.72億美元。

MaxLinear正順應(yīng)半導(dǎo)體領(lǐng)域近年來(lái)的趨勢(shì),試圖借擴(kuò)大規(guī)模提振營(yíng)收成長(zhǎng)。由于成長(zhǎng)放緩及成本高漲,許多半導(dǎo)體制造商希望借整合簡(jiǎn)化組織及產(chǎn)品線。

成立于2003年的Maxlinar為寬頻通訊、數(shù)據(jù)中心、地鐵及長(zhǎng)途運(yùn)輸網(wǎng)路應(yīng)用提供整合、RF、混合訊號(hào)電路。公司提供RF 接收器與RF接收SoC以接收及解調(diào)寬頻訊號(hào)及實(shí)體媒體裝置,并于光學(xué)互連應(yīng)用提供安定的電流源、電流-電壓調(diào)節(jié)、資料調(diào)正、重定時(shí)功能。產(chǎn)品使寬頻視頻內(nèi)容顯示在各種電子裝置,如有線電視與衛(wèi)星電視及機(jī)上盒、DOCSIC數(shù)據(jù)與語(yǔ)音閘道、混合類(lèi)比與數(shù)字電視、衛(wèi)星低雜訊阻斷轉(zhuǎn)發(fā)器或室外產(chǎn)品,以及光學(xué)模組。公司也提供雷射調(diào)變器驅(qū)動(dòng)器,可傳輸電流至雷射二極體以運(yùn)作于特殊應(yīng)用。轉(zhuǎn)換阻抗放大器提供電流-電壓轉(zhuǎn)換,轉(zhuǎn)換低階感測(cè)器的電流至電壓;時(shí)脈與數(shù)據(jù)復(fù)原電路,系從相近頻率參考后,再相位調(diào)整至與鎖相環(huán)之?dāng)?shù)據(jù)串流里的遷移中生產(chǎn)時(shí)脈。

Exar公司是全球?qū)拵ㄓ岻C制造商。專(zhuān)門(mén)為全球通訊市場(chǎng)提供高性能模擬和混合信號(hào)IC產(chǎn)品,同時(shí)也 提供視頻圖像類(lèi)IC產(chǎn)品。它的主要用戶包括Alcatel, Cisco, 惠普, 朗訊,諾基亞和 Tellabs。公司 總部在美國(guó)加州。 現(xiàn)有的通訊系統(tǒng)是被設(shè)計(jì)用于傳輸話音信號(hào)的,不適合用于同時(shí)傳輸話音信號(hào)和數(shù)據(jù)信號(hào),為了 實(shí)現(xiàn)話音信號(hào)和數(shù)據(jù)信號(hào)的同時(shí)傳輸,就必須對(duì)現(xiàn)有系統(tǒng)進(jìn)行設(shè)備改造,以增加傳輸帶寬。

對(duì)銅線上 的T/E載波傳輸方式,傳輸速率將由低速T1/E1 (1.5Mbps/2.0Mbps)向高速T3/E3 (45Mbps/34Mbps)過(guò) 渡。而對(duì)骨干光纖傳輸網(wǎng),SONET/SDH協(xié)議也將由OC-3 (155Mbps)和OC-12 (622Mbps)升級(jí)為OC-48 (2.5Gbps)和OC-192 (10Gbps)。

Exar公司由于擁有在高速模擬和混合信號(hào)領(lǐng)域的經(jīng)驗(yàn)以及它對(duì)系統(tǒng)的 了解,因而能夠?yàn)楦咚賹拵ㄓ嵤袌?chǎng)提供物理接口和存取控制方案。除此之外,它還為數(shù)碼相機(jī)等需 要高速高精度數(shù)據(jù)采集操作的數(shù)字視頻圖像設(shè)備提供IC產(chǎn)品。 Exar公司的產(chǎn)品都是委托代工服務(wù)商代為生產(chǎn),技術(shù)方面擁有bipolar, CMOS 和 BiCMOS等多種 工藝,但絕大多數(shù)的產(chǎn)品采用CMOS工藝生產(chǎn)。

MaxLinear表示,該公司將透過(guò)接觸新終端客戶讓營(yíng)收來(lái)源更多樣化,同時(shí)擴(kuò)大在現(xiàn)有客戶平臺(tái)上的模擬和混合信號(hào)的市占。Exar的電源管理和介面模擬和混合信號(hào)產(chǎn)品,普遍用于通訊基礎(chǔ)設(shè)施、寬頻存取、工業(yè)、企業(yè)網(wǎng)絡(luò)和汽車(chē)平臺(tái),能為MaxLinear開(kāi)拓新市場(chǎng)。

7、SK集團(tuán)收購(gòu)第4大硅晶圓廠LG Siltron

今年年初,韓國(guó) SK 集團(tuán)控股公司 SK宣布將砸下 6,200 億韓元(約36.6億人民幣)收購(gòu) LG 所持有的 51% LG Siltron 股權(quán)。

SK集團(tuán)是韓國(guó)的第三大財(cái)閥,總部位于韓國(guó)首爾。SK集團(tuán)旗下?lián)碛?2家子公司和關(guān)聯(lián)企業(yè),全球雇員人數(shù)超過(guò)三萬(wàn),財(cái)富世界500強(qiáng)排名第6。

LG Siltron 目前是制造半導(dǎo)體硅晶圓生產(chǎn)的專(zhuān)業(yè)廠商。據(jù)根據(jù)SK 集團(tuán)的指出,LG Siltron 在2015 年的營(yíng)收金額為7,774 億韓元(約人民幣47 億元),獲利54 億韓元。2016 年LG Siltron 在全球12 寸硅晶圓市場(chǎng)的市占率排名為第5 位。

目前全世界90% 以上的半導(dǎo)體硅晶圓都幾乎掌控在前五大廠商的手中,包括日商信越半導(dǎo)體市占率27%、勝高(SUMCO)科技市占率26%,臺(tái)灣環(huán)球晶圓市占率17%、德國(guó)Silitronic 市占率13%、以及韓國(guó)LG Siltron 的市占率9%。因此,在全球存儲(chǔ)器生產(chǎn)重鎮(zhèn)的韓國(guó),只有LG Siltron 向全球半導(dǎo)體公司提供該項(xiàng)產(chǎn)品的情況下,使得SK 集團(tuán)在2011 年獲得海力士半導(dǎo)體(Hynix)的經(jīng)營(yíng)權(quán)之后,開(kāi)始加強(qiáng)對(duì)于LG Siltron 經(jīng)營(yíng)權(quán)的爭(zhēng)取。如今,若全面接手經(jīng)營(yíng)LG Siltron 之后,進(jìn)一步加強(qiáng)了SK 集團(tuán)在半導(dǎo)體核心材料上的掌控。

8、聯(lián)發(fā)科收購(gòu)絡(luò)達(dá)

聯(lián)發(fā)科在今年2月10日宣布,旗下旭思投資將于2月13日至3月14日間,以每股110元新臺(tái)幣公開(kāi)收購(gòu)轉(zhuǎn)投資功率放大器(PA)廠絡(luò)達(dá)15%至40%股權(quán);對(duì)照絡(luò)達(dá)今日在興柜參考價(jià)超過(guò)99元,溢價(jià)約一成,收購(gòu)規(guī)模近10億元至26.66億元新臺(tái)幣(約5.75億美元)。

聯(lián)發(fā)科是全球前三的手機(jī)處理器供應(yīng)商。來(lái)到了4G和5G之后,對(duì)前端有了更高的要求。高通和展訊都有了自己的前端搭配,聯(lián)發(fā)科想在以后維持自己的競(jìng)爭(zhēng)力,也必須要he樣做。

絡(luò)達(dá)原本就是聯(lián)發(fā)科集團(tuán)成員之一,目前持股比率約25.6%,絡(luò)達(dá)主要產(chǎn)品線包括手機(jī)用PA、射頻開(kāi)關(guān)(T/RSwitch)、低噪聲功率放大器(LNA)、數(shù)字電視與機(jī)頂盒衛(wèi)星(DVB-S/S2)調(diào)諧器、Wi-Fi射頻收發(fā)器和藍(lán)牙系統(tǒng)單芯片等。

聯(lián)發(fā)科認(rèn)為,這項(xiàng)收購(gòu)案將有益于整合集團(tuán)資源并擴(kuò)大營(yíng)運(yùn)規(guī)模,提升全球市場(chǎng)競(jìng)爭(zhēng)力,預(yù)計(jì)對(duì)于母公司經(jīng)營(yíng)績(jī)效將有正面幫助。 尤其是雙方均布局物聯(lián)網(wǎng)市場(chǎng),成為聯(lián)發(fā)科100%收購(gòu)絡(luò)達(dá)的主因。

聯(lián)發(fā)科指出,考慮母公司在物聯(lián)網(wǎng)市場(chǎng)拓展策略,雙方產(chǎn)品運(yùn)用在相似的消費(fèi)性產(chǎn)品中,但應(yīng)用范圍互補(bǔ),待被收購(gòu)公司成為集團(tuán)的成員后,將可提供客戶一次性采購(gòu)的便利,同時(shí)擴(kuò)大集團(tuán)的經(jīng)營(yíng)規(guī)模、以提升經(jīng)營(yíng)績(jī)效與競(jìng)爭(zhēng)力,在新領(lǐng)域的布局會(huì)更廣、更快。

其實(shí)聯(lián)發(fā)科一直想自己做射頻PA器件。早在公司剛進(jìn)入手機(jī)領(lǐng)域不久,就曾成立過(guò)一家射頻PA公司:源通。但由于技術(shù)缺乏,在市場(chǎng)上沒(méi)有看到其身影。 在2007年,聯(lián)發(fā)科從明基電通取得其絡(luò)達(dá)科31.55%股權(quán),成為絡(luò)達(dá)第一大股東。

絡(luò)達(dá)專(zhuān)注講RF芯片市場(chǎng)多年,剛被聯(lián)發(fā)科收購(gòu)時(shí),還是一家主營(yíng)FM芯片的公司,而且客戶多為兩岸手機(jī)大廠,在近年來(lái),絡(luò)達(dá)積極朝對(duì)岸PHS手機(jī)芯片市場(chǎng)切入,才慢慢開(kāi)始做藍(lán)牙、射頻PA器件,并積極與聯(lián)發(fā)科競(jìng)爭(zhēng)對(duì)手配合的同時(shí)。聯(lián)發(fā)科此時(shí)殺出,確實(shí)對(duì)競(jìng)爭(zhēng)對(duì)手有相當(dāng)大的嚇阻效果,畢竟,完整的手機(jī)芯片解決方案絕對(duì)無(wú)法缺RF芯片,在競(jìng)爭(zhēng)對(duì)手的RF芯片合作對(duì)象得重新找人后,產(chǎn)品量產(chǎn)時(shí)程自然遞延,對(duì)聯(lián)發(fā)科當(dāng)然是利多。

其次,聯(lián)發(fā)科目前RF芯片人才大缺,在公司新布局的藍(lán)牙芯片、Wi-Fi芯片、WiMAX芯片、GPS芯片及3G芯片,無(wú)一不需要頂尖的RF芯片工程師,聯(lián)發(fā)科原先內(nèi)部的RF芯片人力資源早已分身乏術(shù),在重新招募人才過(guò)于曠日費(fèi)時(shí)下,此時(shí)大舉入股絡(luò)達(dá),取得一批有豐富RF芯片設(shè)計(jì)經(jīng)驗(yàn)人員。

再者,自從聯(lián)發(fā)科與威盛的侵權(quán)官司大戰(zhàn)牽連到明基電通后,聯(lián)發(fā)科與明基電通的關(guān)系淡化已久,從明基電通不愿采用聯(lián)發(fā)科手機(jī)芯片,到后來(lái)連光儲(chǔ)存芯片也要改用他廠牌的動(dòng)作,都顯示雙方關(guān)系急待改善,面對(duì)明基電通近來(lái)的時(shí)運(yùn)不濟(jì),聯(lián)發(fā)科選擇在此時(shí)高價(jià)收購(gòu)其轉(zhuǎn)投資公司股權(quán),當(dāng)然是有雪中送炭的味道,后續(xù)雙方合作關(guān)系更有可能朝正向發(fā)展,也見(jiàn)證聯(lián)發(fā)科進(jìn)入射頻PA市場(chǎng)的決心。

在近來(lái)臺(tái)灣IT產(chǎn)業(yè)界每種投資關(guān)系的背后,其實(shí)都是看藏鏡人的策略布局動(dòng)作下,絡(luò)達(dá)科技身為明基電通及聯(lián)發(fā)科當(dāng)中的主要橋梁,外界或許會(huì)單純以入股價(jià)格對(duì)絡(luò)達(dá)股價(jià)多有幫助,及新富爸爸的出現(xiàn),也將對(duì)絡(luò)達(dá)未來(lái)營(yíng)運(yùn)產(chǎn)生十分正面的效益來(lái)解讀,但對(duì)聯(lián)發(fā)科及明基電通來(lái)說(shuō),這好久不見(jiàn)的邂逅,似乎正讓舊戀情重新開(kāi)始發(fā)酵。

總結(jié)

其實(shí)這并不是今年所有的收購(gòu),例如ASR收購(gòu)Marvell的移動(dòng)通信業(yè)務(wù)、Cadence收購(gòu)專(zhuān)注在超高速SerDes通信IP公司nusemi inc,Siemens收購(gòu)Solido Design Automation,但是由于同類(lèi)交易太多,就不一一做整理。

但我們可以看到,今年的半導(dǎo)體并購(gòu),廠商們都顯得非常謹(jǐn)慎。除了博通發(fā)起了一個(gè)對(duì)高通的大包大攬收購(gòu)?fù)?,其他的收?gòu)都是廠商們針對(duì)自己的產(chǎn)品線,和未來(lái)的市場(chǎng)做布局,查漏補(bǔ)缺。這是他們面對(duì)終端市場(chǎng)變化做的一個(gè)轉(zhuǎn)變。

從半導(dǎo)體行業(yè)觀察看來(lái),這一輪的半導(dǎo)體并購(gòu)基本進(jìn)入了尾聲階段,接下來(lái),就看他們?cè)趺丛谖磥?lái)的市場(chǎng)博弈了。

本文轉(zhuǎn)載自半導(dǎo)體行業(yè)觀察。

推薦閱讀: